[GAM] ②CATL 이어 또 하나의 리튬배터리 거물 홍콩行 '이브에너지'

코투선

0

3

2025.06.20 07:04

코투선

0

3

2025.06.20 07:04

이 기사는 6월 19일 오후 4시43분 '해외 주식 투자의 도우미' GAM(Global Asset Management)에 출고된 프리미엄 기사입니다. GAM에서 회원 가입을 하면 9000여 해외 종목의 프리미엄 기사를 보실 수 있습니다.

[서울=뉴스핌] 배상희 기자 = 에서 이어짐.

◆ 핵심사업 수익성 확대, 해외매출도 상승

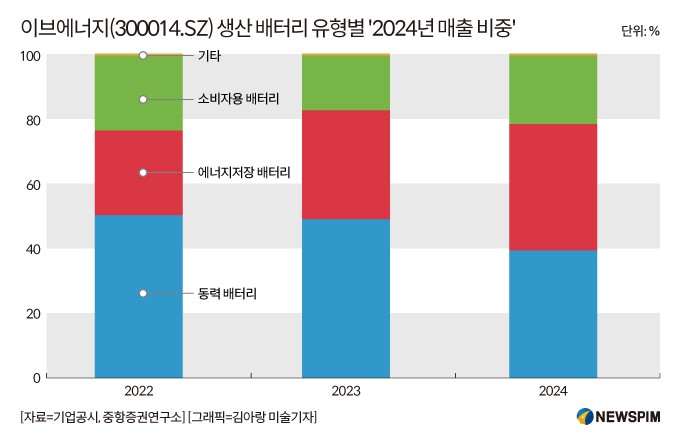

2001년 6월 설립된 후이저우이브에너지주식유한공사(惠州億緯鋰能股份有限公司, 이하 이브에너지 300014.SZ)는 20여년 동안 생산능력과 제품경쟁력을 꾸준히 확대하며 △소비자용 배터리, △동력 배터리 △에너지저장 배터리 핵심기술과 종합 솔루션을 보유한 초대형 배터리 제조사로 자리매김했다.

세부 사업 중에서는 지난해부터 에너지저장 배터리의 눈에 띄는 성장세가 지속되고 있다.

중항증권(中航證券)이 기업공시를 바탕으로 공개한 데이터에 따르면 2024년 이브에너지의 동력배터리, 에너지저장 배터리의 출하량은 30.3 GWh와 50.5 GWh로 전년 동기 대비 각각 7.9%와 91.9% 늘었다. 매출총이익률은 각각 14.2%와 14.7%를 기록했고, 매출 비중 또한 에너지저장 배터리는 눈에 띄는 증가세를 기록한 반면 상대적으로 동력배터리 매출은 줄어드는 추세에 있다.

|

| [서울=뉴스핌] 배상희 기자 2025.06.19 [email protected] |

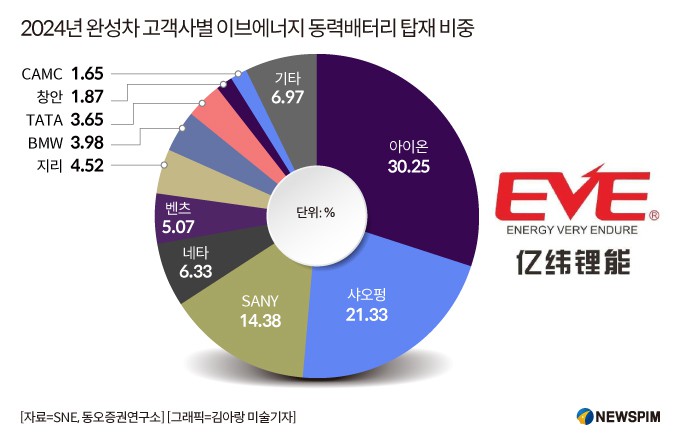

중국 자동차동력배터리산업혁신연맹(中國汽車動力電池產業創新聯盟)에 따르면 지난해 기준 이브에너지의 승용차용 배터리 시장 점유율은 12.2%로 CATL에 이어 2위를 기록했다.

이브에너지는 리튬 배터리 생산 외에도 30% 이상의 지분을 보유하고 있는 자회사인 중국 최대 전자담배 제조사 스무어(思摩爾∙SMOORE 6969.HK)를 통해 전자담배 사업에도 진출한 상태다.

스무어는 지난 2015년 12월 증권거래소에 상장되지 않은 기업들의 주식이 거래되는 중국의 '장외거래시장(OTC∙Over the Counter)'인 신삼판(新三板∙NEEQ, New OTC Market) 상장을 거쳐, 2020년 7월 10일 홍콩증권거래소에 정식으로 상장했다.

지난해 이브에너지의 영업수익(매출)은 486억1500만 위안과 전년 대비 0.35% 하락했다. 다만, 4분기 월간 매출은 145억7000만 위안으로 전년 동기 대비 17.56% 늘었다.

같은 기간 지배주주 귀속 순이익은 40억7600만 위안으로 전년 대비 0.63% 소폭 증가했고, 비경상 손익(경영 업무와 직접 관련이 없는 기타 특별거래를 통해 발생하는 손익)을 제외한 순이익은 31억6200만 위안으로 14.76%의 높은 성장률을 기록했다. 핵심 사업의 수익력이 뚜렷하게 확대된 데 따른 결과다.

해외 사업 또한 실적에 지속적으로 긍정적 영향을 미치고 있다. 올해 1분기에는 매출은 127억9600만 위안으로 전년 동기 대비 37.34% 상승했다. 그 중 해외사업에서 창출한 이익은 13억700만 위안으로 기여도가 크다. 순이익과 비경상 손익을 제외한 순이익 또한 3.32%, 16.6% 늘었다.

|

| [서울=뉴스핌] 배상희 기자 2025.06.19 [email protected] |

◆ 리튬價 마지노선 붕괴, 업계 영향은?

탄산리튬 가격의 지속적 하락세가 이브에너지를 비롯한 리튬배터리 제조업계에 미칠 영향도 주목할 포인트다.

6월 16일 중국선물시장에서 탄산리튬 주력계약(특정 선물 품목 중 거래량과 포지션이 가장 크고 유동성이 가장 우수한 계약을 말함. 시장 참여자들의 관심이 높고 활발히 거래되며 용이한 체결의 특성을 지님) 가격은 톤(t)당 5만9780위안을 기록했다. 5월말 심리적 지지선인 t당 6만 위안이 무너진 이후 주력계약 가격은 지속적으로 6만 위안선 부근에서 움직이고 있고, 최저 5만8760위안까지 떨어졌다.

중국 비철금속 데이터 제공업체 상하이메탈마켓(SMM)이 발표하는 배터리용 탄산리튬 현물 가격은 16일 t당 6만424위안을 기록해 전 거래일 대비 t당 276위안 하락했다. 공업용 탄산리튬 가격은 t당 5만8400~5만9400 위안에서 움직이고 있다. 평균가는 t당 5만8900 위안으로 전 거래일 대비 150위안 하락했다. 탄산리튬 현물 거래가의 중심선이 점차 하향 조정되는 추세다.

2022년 t당 60만 위안까지 치솟았던 탄산리튬 가격은 현재 6만 위안대로 3년도 안 되는 기간 동안 90% 이상 하락했다.

장기간 이어지는 하락세에 탄산리튬 가격의 지지선이 거듭 무너지자, 탄산리튬 가격이 바닥을 찍었는지 여부는 투자자들 사이에서 계속해서 뜨거운 논쟁거리였다.

그러나, 최근 국내 탄산리튬 선물 주력계약 가격이 6만 위안 문턱을 밑돌면서 시장의 '바닥'에 대한 인식을 다시 한 번 새롭게 했다.

현재 탄산리튬 시장의 수급 구조를 살펴보면, 공급 측면에서는 시장에서 유통 가능한 물량이 여전히 비교적 충분한 수준을 유지하고 있다. 수요 측면에서는 다운스트림 재료 기업들의 구매 전략이 신중한 태도를 견지하면서 단지 필수적인 재고 보충 수요만을 유지하고 있고, 아직 대규모 재고 확보 움직임은 나타나지 않고 있다. 이전의 거시적 심리 교란이 점차 해소된 후, 탄산리튬 선물 가격은 이미 펀더멘털이 주도하는 흐름으로 전환됐다.

주목할 점은 현재 산업체인의 업~다운스트림 가격 전망에 여전히 의견 차이가 존재한다는 것이다. 업스트림에 해당하는 리튬 광물 채굴 기업들은 일정 수준의 가격 방어 의지를 유지하고 있는 반면, 다운스트림에 해당하는 리튬염 구매 측은 신중한 태도를 고수하고 있다. 최종 수요가 뚜렷하게 개선되지 않았고, 재고 수준도 높은 현재의 상황을 종합적으로 고려할 때, 단기적으로 탄산리튬 가격은 여전히 저점에서 등락을 이어갈 전망이다.

탄산리튬 가격 하락이 배터리 산업에 미치는 영향은 △원가 절감 △시장 경쟁 심화 △업계 구도 변화 △배터리 기술 노선의 세분화 등 여러 측면에 나타난다.

우선, 탄산리튬 가격 하락은 배터리 생산 비용을 직접적으로 낮춘다. 탄산리튬은 배터리 제조에 있어 중요한 원재료로, 그 가격이 하락하면 배터리 기업의 원재료 비용이 현저히 낮아진다.

다음으로, 비용 절감이 배터리 가격 하락으로 완전히 이어지지는 않았으며, 오히려 시장 경쟁을 더욱 치열하게 만들었다. 이론적으로 배터리 비용이 하락하면 소비자에게 그 이익이 전달되어야 하지만, 실제로 배터리 기업들은 비용 우위를 소비자에게 모두 돌려주지 않고, 가격 인하 경쟁에 더 많이 활용하고 있다.

대표적으로 비야디(BYD)는 2024년 전기차 평균 가격을 10~20% 인하해 업계의 '내부 경쟁'을 더욱 심화시켰다. 이러한 경쟁 구도는 중소 배터리 기업들에게 더 큰 압박을 주게 됐고, 이들은 규모의 경제와 공급망 협상력에서 불리해 이익 폭이 더욱 줄어들고 있다.

업계 구도 역시 변화하고 있다. 닝더스다이(CATL)와 비야디 같은 대형 배터리 기업들은 규모의 경제와 기술 장벽을 바탕으로, 리튬 가격 하락 속에서도 순이익이 오히려 증가해 시장 독점적 지위를 더욱 강화했다.

이는 업스트림의 리튬 광산 업계와 다운스트림의 완성차 제조사의 수익 개선 여력을 압박하는 결과로 이어졌다. 이처럼 시장 집중도가 높아지면서 업계 내 경쟁은 더욱 치열해지고, 중소 기업들은 더 큰 생존 압박에 직면하게 됐다.

마지막으로, 기술 노선의 세분화와 정책 주도로의 전환도 배터리 산업에 영향을 주고 있다.

탄산리튬 가격이 하락함에 따라 나트륨이온 배터리와 고체 배터리 등 신기술이 연구의 핫이슈로 떠오르고 있다. 나트륨이온 배터리는 안전성과 비용 우위로 주목 받고 있으며, 고체 배터리 연구개발도 가속화되고 있지만 상업화와 대량 생산까지는 시간이 더 필요하다.

이러한 기술 노선의 발전은 배터리 산업에 새로운 기회와 도전을 동시에 가져올 전망이다.

[본 기사는 정보를 제공하기 위한 것이며, 투자를 권유하거나 주식거래를 유도하지 않습니다. 해당 정보 이용에 따르는 책임은 이용자 본인에게 있습니다.]