[GAM]AI 전력 수요 폭증에 터빈株 상종가 ② NVDA 제친 저력

코투선

0

33

2025.03.26 16:49

코투선

0

33

2025.03.26 16:49

이 기사는 3월 25일 오후 3시04분 '해외 주식 투자의 도우미' GAM(Global Asset Management)에 출고된 프리미엄 기사입니다. GAM에서 회원 가입을 하면 9000여 해외 종목의 프리미엄 기사를 보실 수 있습니다.

[서울=뉴스핌] 황숙혜 기자 = 독일 남부의 뮌헨에 본사를 둔 지멘스 에너지(ENR) 역시 인공지능(AI) 데이터센터의 전력 수요 급증에 기대 최근 1년간 네 배 가량 주가 폭등을 연출했다.

독일 제조업 공룡 기업 지멘스의 가스 전력 사업 부문이 분사하면서 2020년 4월 출범한 업체는 가스 터빈 이외에 풍력 및 스팀 터빈과 변환기, 스위치기어, 발전기, 압축기, 수전해 장치 등을 생산하며 발전소 관련 기술도 제공한다.

업체의 최근 분기 성적은 다소 부진했다. 2024년 4분기 매출액이 89억4000만유로를 기록해 전년 동기에 비해 17% 증가했지만 순이익은 1억9800만유로로 1년 전에 비해 87.23% 감소했다. 조정 주당순이익(EPS) 역시 0.23유로를 기록해 전년 동기 대비 87% 급감했고, 순이익률도 2.21%로 1년 전의 10분의 1 수준으로 떨어졌다.

4분기 순이익이 급감한 것은 업체의 풍력 터빈 사업 부문 지멘스 가메사의 손실 때문이다. 해당 사업 부문의 4분기 손실 규모는 3억7400만유로에 달했다. 하지만 시장 전문가들은 지멘스 가메사가 2026년 말까지 흑자 달성을 이뤄낼 것으로 예상한다.

2024년 말 기준 수주 잔액도 지멘스 에너지의 주가 상승에 힘을 실었다. 업체가 밝힌 4분기 수주 규모는 137억유로에 달했다. 분기 기준으로 역대 최대 규모에 해당한다. 전력망 기술과 변환 부문에서 특히 높은 수주를 기록했다.

|

| 지멘스 에너지 가스 터빈 [사진=블룸버그] |

4분기 기준 수주 잔액은 1310억유로에 달했다. 수주 잔액은 업체가 이미 주문을 확정 받았지만 아직 이행하지 않은 계약의 총 금액을 의미한다. 수주 잔액이 높다는 것은 업체의 미래 매출 성장 가능성이 높다는 뜻으로 풀이된다.

4분기 이익이 급감했지만 업체의 주가가 상승 탄력을 유지한 배경에는 이 같은 내용이 자리잡고 있다. 4분기 영업이익이 4억8100만유로를 기록해 전년 동기 대비 두 배 이상 늘어났다는 소식도 투자자들의 매수 심리를 부추겼다.

4분기 현금흐름도 강력했다. 잉여현금흐름(FCF)이 15억2800만달러로 전년 동기 2억8300만달러 적자에서 흑자로 돌아선 동시에 사상 최대 기록을 세운 것. 경영진은 2025년 1분기 잉여현금흐름(FCF) 전망치를 10억유로로 제시했다.

|

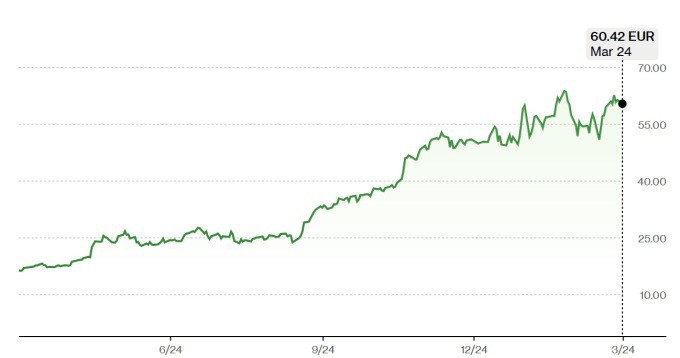

| 지멘스 에너지 주가 추이 [자료=블룸버그] |

지멘스 에너지는 2025 회계연도 매출액이 8~10% 늘어나는 한편 이익률이 3~5%를 기록할 것으로 예상한다. 2023년만 해도 터빈 사업 부문의 위기를 맞았던 업체가 강력한 턴어라운드를 이룬 셈이다. 빅테크와 트럼프 행정부의 인공지능(AI) 대규모 투자와 이에 따른 에너지 수요 상승이 2025년 이후에도 업체의 실적 향상에 힘을 실어줄 전망이다.

독일 프랑크푸르트 증시에서 거래되는 업체의 주가가 2024년 뉴욕증시의 엔비디아(NVDA)보다 높은 상승률을 기록한 가운데 투자은행(IB) 업계는 단기적으로 주가 상승 탄력이 둔화될 가능성을 예고했다.

씨티그룹은 보고서를 내고 지멘스 에너지의 목표주가를 60유로로 제시했다. 이는 3월24일(현지시각) 종가와 일치하는 수준이다. 현 수준의 주가가 2025년 실적 향상에 대한 기대감을 충분히 반영하고 있다는 판단이다. 다만, 2030년까지 업체의 비즈니스가 외형 성장을 지속할 가능성이 열려 있어 중장기 주가 상승을 겨냥한 매수 전략이 유효하다고 씨티그룹은 전했다.

케플러 슈브뢰 역시 보고서를 내고 업체의 목표주가를 60.50유로로 제시했다. 2025년 이익 및 현금흐름 상승 전망을 반영한 수치라는 설명이다. 보고서는 2025년과 2026년, 2027년 업체의 EBITDA(법인세, 감가상각, 이가 차감 전 이익)가 각각 15%와 7%, 7%의 상승을 나타낼 것으로 내다봤다.

모간 스탠리는 보고서에서 지멘스 에너지의 목표주가를 64유로에서 65유로로 높여 잡았다. 최근 종가 대비 10% 이내의 상승을 예고한 수치다. 트럼프 행정부의 인공지능(AI) 투자 이외에 독일의 5000억유로 인프라 투자 방안이 확정될 때 커다란 반사이익이 기대된다고 은행은 설명했다.

밸류에이션과 관련, 모간 스탠리는 2028년 EV/EBITDA를 기준으로 지멘스 에너지가 섹터 전반에 대해 35% 저평가된 상태라고 진단했다. 가스 터빈과 전력망 사업 부문의 호조와 함께 풍력 비즈니스의 턴어라운드가 업체의 전반적인 수익성을 개선시킬 것이라는 관측이다.

미쓰비시 전력은 2014년 2월 설립한 업체로, 일본 미쓰비시 중공업의 자회사다. 미국에 미쓰비시 파워 아메리카를 자회사로 두고 있고, 이 밖에 이라크와 쿠웨이트, 아랍에미리트연합(UAE), 대만에 진출했다.

친환경 가스복합발전(GTCC) 시스템과 풍력 발전 및 원자력 솔루션 등을 제공하는 업체는 2025년 1월 태국에 1.4기가와트 규모의 GTCC 발전소를 완공했다. 최근에는 모로코에 가스 터빈을 공급하기로 하는 등 시장 영역을 적극적으로 확대하는 움직임이다.

모로코에서 수주한 터빈 공급 계약은 AI 와다와 체결한 것으로, 업체의 발전소에 장착될 예정이다. 발전 규모는 990메가와트라고 주요 외신들은 전했다. 이는 모로코 전체 전력망의 7%에 해당한다.

미쓰비시 전력은 비상장 기업이다. 모기업인 미쓰비시 중공업이 히타치로부터 지분을 매입하면서 100% 주주가 됐다. 미쓰비시 중공업은 도쿄증시에서 거래되고 있다.

가스 터빈 업체들은 인공지능(AI) 전력 수요 상승에 반색하면서도 설비를 확장하는 데 신중을 기하는 모습이다. 오픈AI와 소프트뱅크가 주축이 된 5000억달러 규모 스타게이트 프로젝트 하나만으로도 대규모 전력 수요가 발생할 전망이지만 발표된 계획이 실제로 이행될 것인지 여부를 판단해야 한다는 입장이다.

지멘스 에너지 북미 사업 부문 대표인 리치 부르베르그는 최근 한 인터뷰에서 "최근까지 오랜 세월 상승 사이클과 하락 사이클을 숱하게 경험했다"며 "수요 측면에서 진짜와 가짜를 정확히 분별하는 일이 핵심 과제"라고 전했다.

미쓰비시 파워 아메리카의 빌 뉴섬 최고경영자(CEO) 역시 에너지 시장의 활황을 반기고 있지만 얼마나 오래 지속될 것인지가 의문이라고 말했다. 최근 상황이 3년 이어질 것인지 아니면 15년 지속될 것인지 누구도 정확하게 판단하기 어렵다는 얘기다.

시장 전문가들은 가스 터빈을 생산하는 업체들의 경우 호황이 상당 기간 지속될 수 있다고 주장한다. 공급이 수요를 따라잡지 못하는 실정이기 때문에 앞으로 수 년간 매출 증가가 확실시 된다는 설명이다.

실제로 주요 외신에 따르면 전력 업체 엔지가 지난 2월 텍사스의 전력 발전소 프로젝트 두 건을 취소했다. 가스 터빈을 충분히 확보하지 못해 내린 결정이라고 업체는 밝혔다.

주요 업체들은 2028년까지 대형 가스 터빈 수주를 종료했기 때문에 신규 주문을 내고 제품을 확보하기까지는 3년 가량의 시간이 걸릴 전망이다. 때문에 터빈 공급 부족이 인공지능(AI) 기술 발전에 커다란 위협이라는 주장도 제기됐다.

일부 IT 업체들은 소형 터빈을 대량 매입해 필요한 전력을 확보하는 전략을 취하고 있다. 대형 터빈을 수 년간 기다리는 사이 기술적으로 크게 뒤쳐질 수 있다는 우려다.

베이커 휴스와 캐터필러 등 소형 터빈을 제작, 공급하는 업체들이 이 같은 움직임에 상승 모멘텀을 얻고 있다.