[GAM] 2025 美 증시 달굴 M&A 테마주 6選①

코투선

0

93

2024.12.11 15:34

코투선

0

93

2024.12.11 15:34

이 기사는 12월 6일 오후 3시05분 '해외 주식 투자의 도우미' GAM(Global Asset Management)에 출고된 프리미엄 기사입니다. GAM에서 회원 가입을 하면 9000여 해외 종목의 프리미엄 기사를 보실 수 있습니다.

[서울=뉴스핌] 오상용 글로벌경제 전문기자 = 내년 예상되는 종목 고르기 장세에서 `인수합병(M&A) 테마주`가 두각을 보일 것으로 기대됐다. 도널드 트럼프 행정부 하에서 당국의 기업결합(M&A) 심사가 완화되면서 뉴욕증시 상장사들의 M&A가 한층 활기를 띨 것이라는 판단에서다.

주식시장에서 인수합병(M&A)만큼 파급력이 큰 개별 종목 재료도 없다. 최종 성사 여부와 별개로 거대 기업이나 경쟁업체의 인수 타깃이 됐다는 뉴스만으로도 주가가 치솟는 경우를 심심찮게 보게 된다.

새해 M&A 물결에 올라탈 수 있는 종목 가운데 월가 애널리스트들의 평가가 높은 주식을 추렸다.

골드만삭스의 `미국 인수합병 후보군 바스킷(US M&A Candidates : GSRHACQN)에 포함된 62개 종목 가운데 월가 애널리스트들의 `매수` 의견이 집중된 종목, 그리고 추가 상승 여력이 40% 이상인 종목을 기준으로 삼았다. 주식투자 정보업체 팁랭크스의 데이터를 활용했다.

그렇게 추려진 종목 6개는 모두 헬스케어 섹터 내 바이오 제약주들이다. 상대적으로 체구는 작은 데 비해 파이프라인 내 유망한 신약 개발 프로젝트를 보유하고 있다.

1. 종목고르기 장세 속 M&A 테마주 주목

월가 투자은행들이 제시한 새해 뉴욕 증시 전망은 대체로 보수적이다. 내년에도 상승장을 이어가겠지만 밸류에이션 부담이 높아져 있어 올해 만큼의 상승폭을 기대하기는 어려울 것이라는 관측이 우세하다. ☞ 관련기사

그런 만큼 시장 전체를 사는 전략보다는 종목 고르기의 중요성이 커졌다. 전문가들은 M&A 테마주가 그 해법 중 하나가 될 것이라고 했다.

바이든 행정부 하에서는 공정거래당국의 기업결합 심사가 엄격한 편이었다. 당사자간 협상을 마무리짓고도 당국의 문턱을 넘지 못해 좌절된 경우가 적지 않다. 의류회사 태피스트리(TPR)의 카프리(CPRI) 인수와 소매유통체인 크로거(KR)의 앨버트슨(ACL) 인수가 대표적인 무산 사례다.

공을 들였던 인수작업이 이런 식으로 물거품이 되면 경영진의 의지도 꺾인다. 2021년 급증했던 M&A가 작년과 올해 크게 위축된 데는 인수비용 부담(금리상승)뿐만 아니라 이러한 규제 리스크가 자리했다.

그러나 트럼프 행정부 하에서는 규제 환경이 한층 누그러질 것이라는 기대가 크다. 독과점 위험은 기본적으로 살필 테지만 전반적인 규제완화 흐름 속에 민간의 자발적 성장전략 의지를 꺾어서는 안 된다는 분위기가 두드러질 것으로 예상된다.

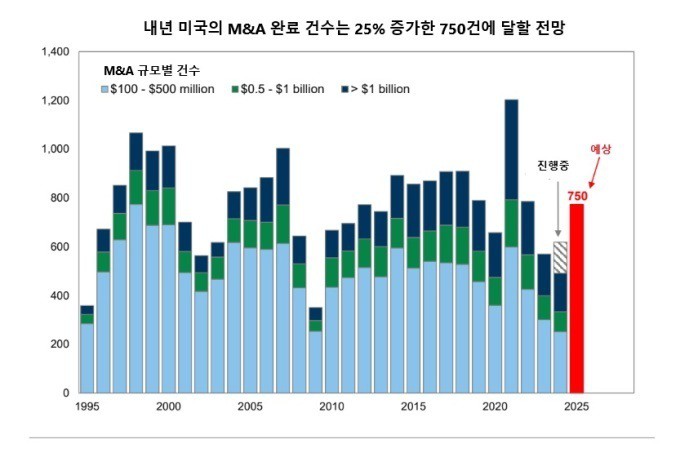

골드만에 따르면 내년 1억달러 이상 규모의 M&A 건수는 올해 보다 20% 늘어난 750건, 기업들이 M&A에 들이는 총 지출액은 20% 증가한 3250억달러에 달할 전망이다. 트럼프 집권 1기 때를 되돌아봐도 인수합병 유망 종목으로 구성된 바스킷(GSRHACQN)은 `S&P 1500 동등 가중치 지수(Equal-weight S&P 1500 index)`를 연간으로 3%포인트 상회했다고 골드만은 설명했다.

|

| 내년 미국의 M&A 완료 건수(규모 1억달러 이상)는 25% 증가한 750건에 달할 것으로 전망됐다 [사진=골드만삭스] |

2. 헬스케어 내 M&A 테마주 운집

골드만의 해당 지수에는 M&A 타깃이 될 잠재력을 지닌 62개 종목이 포함돼 있다.

이는 다시 `제 1 후보군`과 `제 2 후보군`으로 나뉘는데, 전자의 경우 향후 12개월 내 인수 대상이 될 확률이 30~50%에 달하는 기업들로, 그리고 후자는 그보다는 확률이 다소 떨어지는(15~30%의 확률) 기업들로 구성돼 있다.

상대적으로 확률이 더 높은 제1 후보군에는 총 13개 종목이 들어 있다. 트립어드바이저와 올로를 제외한 나머지 11개 종목은 모두 헬스케어 섹터 내 바이오·제약주들이다.

다시 이들 중 월가 애널리스트의 `강력 매수` 의견이 집중된 종목, 그리고 12개월 내 상승 여력이 40% 이상인 종목은 6개로 `데이 원 바이오파마슈티컬스(티커: DAWN)`와 `아이오반스 바이오테라퓨틱스(IOVA), 알티뮨(ALT), CG 온콜로지(CGON) 브릿지바이오 파마(BBIO), 사렙타 테라퓨틱스(SRPT)가 여기에 해당한다.

|

| 인수 대상 잠재력이 큰 기업중 월가의 호평을 받은 종목 6개(붉은 선 안). 상승 여력은 12월5일 종가 기준. [출처 = 골드만삭스, 팁랭크스] |

이들은 유망한 치료 물질을 개발중이거나 시장성 높은 기술을 갖춘 기업, 혹은 시판 약품이 있어도 유통채널이 약한 기업에 해당한다. 아울러 상대적으로 체구(시가총액이 적은)가 작아 덩치 큰 제약사들이 집어삼키기에 수월한 기업이다.

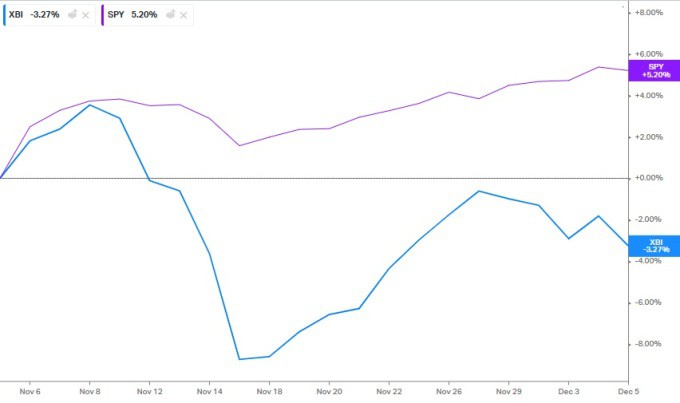

트럼프 당선자가 보건복지부 장관으로 로버트 F. 케네디 주니어를 지명한 이후 약품가격 정책을 둘러싼 불확실성이 높아지면서 바이오·제약주 전반이 시장 평균을 밑돌고 있지만, 내년 업계에서 M&A 추진 소식이 늘어나기 시작하면 타깃이 된 당사자뿐만 아니라 잠재 타깃 물망에 오른 바이오주들이 함께 들썩일 수 있다.

한편 M&A 유망 리스트에 오른 종목 가운데 마라바이 라이프사이언스(MRVI)의 경우 애널리스트들의 평균 목표가는 87%에 달하는 상승 여력을 가리킨 데 비해 투자의견은 `완만한 매수`에 그쳤다. 블루프린트 메디슨(BPM)과 마드리갈 파마슈티컬스(MDGL), 인스메드(INSM), 크리스탈 바이오테크(KRYS)는 애널리스트들의 투자의견이 `강력 매수`로 높았지만 상승 여력은 상대적으로 낮았다.

여행플랫폼 트립어드바이저(TRIP)와 레스토랑 주문·배달 플랫폼 올로(OLO)는 비(非) 헬스케어 섹터중 피인수 가능성이 높은 종목으로 꼽혔다.

|

| 미국 대선(11월5일) 이후 S&P500 ETF(SPY)와 바이오주 ETF(XBI)의 상승률 추이 [사진=koyfin] |