[GAM]고삐 풀린 미국 금리 ③ 골드만 해법 '숏 듀레이션 종목'

코투선

0

904

2023.10.04 15:44

코투선

0

904

2023.10.04 15:44

이 기사는 9월 27일 오후 2시09분 '해외 주식 투자의 도우미' GAM(Global Asset Management)에 출고된 프리미엄 기사입니다. GAM에서 회원 가입을 하면 9000여 해외 종목의 프리미엄 기사를 보실 수 있습니다.

[서울=뉴스핌] 황숙혜 기자 = 미국 장단기 시장 금리가 심상치 않은 기류를 보이자 일부 투자은행(IB)이 빅테크의 차익 실현을 권고하는 가운데 골드만 삭스가 이른바 숏 듀레이션 종목의 매입을 추천했다.

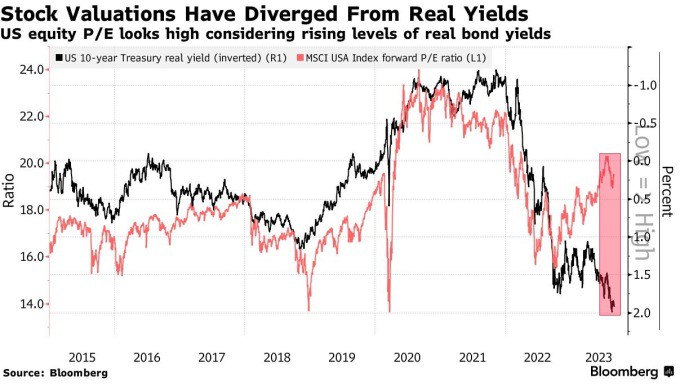

특정 종목의 현재 가치는 미래 창출할 것으로 예상되는 이익을 현재 가치로 할인해 산출하는데, 모든 조건이 같을 때 금리가 상승하는 시기에는 그만큼 높은 할인율이 적용되기 때문에 주가와 밸류에이션 측면에서 불리하다.

다만, 상대적으로 숏 듀레이션(short duration) 종목이 롱 듀레이션(long duration) 종목에 비해 금리 상승에 따른 충격이 작다.

본래 듀레이션은 채권 분석에 적용되는 개념으로, 미래 현금흐름의 가중 평균 만기를 활용해 금리 변화에 따른 채권의 가격 민감도를 산출한 수치다.

|

| 미국 실질금리와 주가 밸류에이션 추이 [자료=블룸버그] |

이를 주식에 적용, 개별 종목의 듀레이션 수치를 계산하는데 일반적으로 가치주의 경우 현금흐름의 무게 중심이 가까운 미래에 집중돼 있어 듀레이션이 짧다. 반면 성장주는 현금흐름의 무게 중심이 먼 미래에 쏠려 있어 듀레이션이 길다.

|

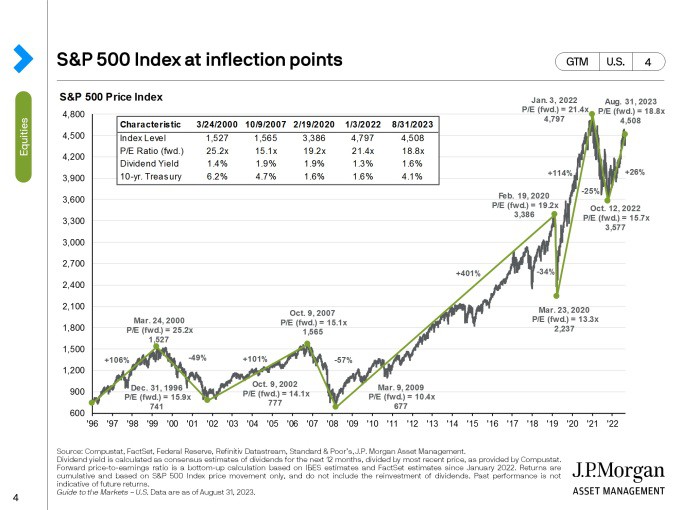

| S&P500 지수 추이 [자료=JP모간] |

금리가 상승하는 시기에는 미래 이익을 현재 가치로 환산할 때 적용하는 할인율 역시 높아지는데 듀레이션이 짧은 종목의 가치 하락이 긴 종목에 비해 상대적으로 작다.

일반적으로 가치주와 배당주가 숏 듀레이션 종목으로 분류되고 IT 섹터를 중심으로 성장주는 롱 듀레이션 종목으로 구분된다.

골드만 삭스는 9월25일자 투자 보고서를 내고 장단기 금리가 상승 흐름을 지속하면서 성장주 주가와 밸류에이션에 흠집을 낼 것이라고 전하고, 숏 듀레이션 종목으로 갈아타는 전략을 추천했다.

인공지능(AI)에 대한 투자자들의 관심과 매수 열기도 주춤하는 모습을 보이고 있어 빅테크의 비중을 축소할 때라는 조언이다.

골드만 삭스는 "최근 들어 롱 듀레이션 종목들이 숏 듀레이션 종목들을 언더퍼폼하는 움직임이 두드러진다"며 "금리 상승이 상당 기간 주식시장에 결정적인 변수로 작용할 전망"이라고 전했다.

골드만 삭스의 집계에 따르면 9월11일 이후 롱 듀레이션 종목이 8% 하락한 반면 숏 듀레이션 종목의 낙폭은 3%에 그치며 6%포인트 아웃퍼폼했다.

밸류에이션 측면에서도 양측의 차이가 뚜렷하다. 롱 듀레이션 바스켓의 포워드 주가수익률(PER) 중간값이 5배로 집계된 데 반해 숏 듀레이션 바스켓의 중간값은 2배에 그친 것.

아울러 롱 듀레이션 바스켓 종목 가운데 절반 가량이 2023년 주당순이익(EPS) 기준 적자를 기록할 것으로 보이는 반면 숏 듀레이션 바스켓에서 적자 예상 기업의 비중은 6%에 불과하다.

골드만 삭스의 숏 듀레이션 종목 리스트에는 미국 에너지 업체 HF 싱클레어(DINO)와 초고속 위성 통신 사업자 비아샛(VSAT), 철강 업체 US 스틸(X), 다국적 미디어 업체 파라마운트 글로벌(PARA), 렌터카 업체 허츠 글로벌 홀딩스(HTZ) 등 5개 종목이 이름을 올렸다.

이들 가운데 HF 싱클레이어와 US 스틸이 9월 들어 각각 4.5%와 2.9% 상승하며 성장주는 물론이고 뉴욕증시를 아웃퍼폼했다.

골드만 삭스는 아직 시장을 아웃퍼폼하지 않은 숏 듀레이션 종목을 찾는다면 허츠 글로벌이 제격이라고 말한다. 9월 이후 20% 하락해 반등의 여지가 높다는 판단이다.

반면 전기차 업체 리비안(RIVN)과 루시드(LCID), 원격 의료 서비스 업체 텔라닥(TDOC) 등 3개 종목을 포함한 롱 듀레이션 종목의 비중을 줄여야 할 때라고 골드만 삭스는 강조한다.

이와 별도로 네드 데이비스 리서치는 보고서를 내고 S&P500 지수가 최근 고점에서 6% 가량 떨어졌지만 여전히 고평가된 상태라는 진단을 내렸다.

과거 12개월 실적을 기준으로 한 PER(23.08)을 포함해 경기조정 PER(29.88), 주가매출액비율(2.41), 주가순자산비율(4.13) 등 주요 지표가 일제히 역사적 평균치에 비해 고평가된 상태라는 지적이다.

향후 기업 실적을 둘러싼 월가의 전망도 매수 심리를 위축시킨다. 데이터트렉 리서치는 보고서에서 "대다수의 투자은행(IB)이 지난 몇 주 동안 2023~2024년 기업 실적 전망치를 상향 조정하거나 유지했는데 최근 한 주 사이 다시 하향 조정이 나타났다"며 "이 같은 추세가 지속되면 주가에 뚜렷한 적신호"라고 전했다.

9월18~22일 사이 애널리스트가 제시한 3분기 S&P500 기업 순이익 전망치는 55.74달러로 전주 대비 0.6% 떨어졌다. 4분기 이익 전망치 역시 57.85달러로, 전주 대비 0.4% 하향 조정됐다.